in den letzten Tagen sind finanzielle Hilfen für Selbständige und Unternehmen, die durch den Corona-Virus beeinträchtigt sind, beschlossen worden. Inzwischen gibt es auch ergänzende Programme vom Land Berlin und anderen Bundesländern. Wir versuchen, einen Überblick zu erstellen.

Hilfen unabhängig von Art und Größe

Steuer-Vorauszahlungen

Unabhängig von Betriebsgrößen oder Rechtsformen können grundsätzlich Steuerstundungen mit dem jeweiligen Finanzamt vereinbart werden.

Dies betrifft Vorauszahlungen für Einkommens- Körperschafts- oder Gewerbesteuer ebenso wie Umsatzsteuervorauszahlungen.

Bereits fällige Vorauszahlungen sollen gestundet werden. Säumniszuschläge ebenso wie Zinsen entfallen dann dabei. Ebenso werden in der Regel keine Vollstreckungsmaßnahmen durchgeführt.

Hierzu ist ein ANTRAG erforderlich. Wir stellen hier ein MUSTER für einen ANTRAG zur Verfügung (Quelle Finanzamt Bayern):

Insolvenzantragspflicht

Die Insolvenzantragspflicht soll bis zum 30.09.2020 ausgesetzt werden. Gesetzlich geregelt ist bisher eine Frist von 3 Wochen. Hierzu ist formell eine Gesetzesänderung erforderlich, die am 25.03. im Bundestag beschlossen werden soll.

Stundung von Sozialversicherungsbeiträgen

Die Sozialversicherungsbeiträge können ohne Sicherheitsleistungen und Zinsen gestundet werden. Ausführlich mit Antragsmuster ist dies in unserem Beitrag dargestellt. Wen noch nicht geschehen, bitte umgehend nachholen, wen es Angestellt gibt.

Hilfen für Selbständige, Freiberufler &. Kleinstbetriebe (bis 10 MA)

Grundsicherung

- Grundsicherung kann für Selbständige, Freiberufler, Künstler usw. eine Möglichkeit sein, sich kurzfristig finanziell abzusichern und Verdienstausfälle zumindest teilweise aufzufangen.

- Man kann Grundsicherung beantragen, wenn Arbeit nur noch für weniger als 15 Wochenstunden geleistet werden kann. Mit Wirkung ab 29.03. (Gesetzgebung am 27.03. im Bundestag) kann die Grundsicherung ohne Vermögensprüfung beantragt werden.

- Grundsicherung umfasst neben den bekannten Hartz4-Sätzen (max. 432 €) die derzeitige Miete, auch wenn sie über den normalerweise zu bewilligenden Sätzen liegt (Gesetzgebung am 27.03. im Bundesrat).

- Der Antrag kann jederzeit formlos telefonisch oder schriftlich gestellt werden. Das Formular findet man über diesen link.

- Derzeit kann das Formular auch mit zumindest teilweise fehlenden Anlagen per email, postalisch oder via Hausbriefkasten übermittelt werden.

- Vorübergehend entfällt die Prüfung auf vorhandenes Vermögen und dessen Anrechnung, sofern dies nicht “erheblich” ist. Dass es das nicht ist, wird durch einfache eigene Erklärung versichert.

- Bei Neuanträgen wird die aktuelle tatsächliche Miete für 6 Monate anerkannt. Danach würde eine überhöhte Miete bzw. dieser Zeitraum nicht auf ein dann folgendes Mietsenkungsverfahren angerechnet.

- Grundsätzlich werden auslaufende “alte” Bewilligungen für einen Zeitraum von 12 Monaten neu bewilligt.

- Fehlende Unterlagen und die notwendige Identitätsprüfung können nachgeholt werden. Siehe hierzu bereits geltende Vereinfachungen in unserem separaten Beitrag:

Die Zugänge und Kontaktdaten der einzelnen Jobcenter sind in folgendem Beitrag zu finden:

Zuschüsse (Land Berlin & Bund)

Antragsberechtigt sind:

- gewerbliche Solo-Selbständige und Kleinstunternehmen mit bis zu 5 Beschäftigten (Vollzeitäquivalente) mit Betriebsstätte in Berlin sowie Angehörige Freier Berufe mit Sitz in Berlin

- für das Bundesprogramm zudem Kleinunternehmen mit bis zu 10 Beschäftigten (Vollzeitäquivalente) mit Betriebsstätte in Berlin

Die Höhe der Soforthilfe beträgt:

- für Unternehmen bis 5 Beschäftigte 5.000 EUR aus Landesmitteln sowie weitere bis zu 9.000 EUR aus Bundesmitteln

- für Unternehmen bis 10 Beschäftigte bis zu 15.000 EUR aus Bundesmitteln

Die Beträge aus der Soforthilfe aus Bundesmitteln können nur für laufende Betriebskosten wie Mieten, Kredite für Betriebsräume, Leasingraten u.ä. beantragt werden.(Quelle: IBB Berlin)

Notwendig sind in jedem Fall:

- Name und Anschrift

- Rechtsform der Firma

- Personalausweis bzw. Ausweisdokument

- Steuernummer

- Bankverbindung der Firma

Wichtig: Es kann aufgrund der hohe Nachfrage zu Serverabstürzen und Wartezeiten kommen.

Lt. IBB sollen die vom Land Berlin zur Verfügung gestellten Zuschüsse und die vom Bund in einem gemeinsamen Verfahren beantragt und bewilligt werden können.

Entschädigungen nach Infektionsschutzgesetz

Wenn es gesetzlich verordnete Verbote der Erwerbstätigkeit nach § 31 Infektionsschutzgesetz gibt, besteht ein Entschädigungsanspruch nach $ 56 Infektionsschutzgesetz.

Hierzu gibt es FAQs der Sentasverwaltung für Finanzen, die wir hier wiedergeben:

Wesentliche Fragen zu Entschädigungen:

Hinweis zu Betriebsschließungen, Veranstaltungsverboten u. Ä.

Nicht erfasst von den Entschädigungsleistungen nach IfSG sind insbesondere Betriebsschließungen, Veranstaltungsverbote u. Ä.

Das Land Berlin bietet Unternehmen jedoch verschiedene Instrumente an, um Liquidität sicherzustellen sowie Existenzen und Arbeitsplätze zu schützen. Weiterführende Informationen für Unternehmen in Berlin finden Sie auf der Informationsseite der Senatsverwaltung für Wirtschaft, Energie und Betriebe.

Was ist Voraussetzung für eine Entschädigung?

Wer aufgrund des Infektionsschutzgesetzes (IfSG) einem Tätigkeitsverbot (§§ 31 und 42 IfSG) oder einer Quarantäne (§ 30 IfSG) unterliegt oder unterworfen wird bzw. wurde, kann Entschädigung nach §§ 56 ff. IfSG auf Antrag erhalten.

Voraussetzung ist in beiden Fällen ein die Person betreffender Bescheid des Gesundheitsamtes zum persönlichen Tätigkeitsverbot oder zur angeordneten Quarantäne und ein Verdienstausfall.

Entschädigungsberechtigt nach § 56 IfSG sind Ausscheider, Ansteckungsverdächtige, Krankheitsverdächtige oder sonstige Träger von Krankheitserregern, die einem behördlich angeordneten Tätigkeitsverbot oder einer behördlich angeordneten Quarantäne unterworfen waren oder sind.

Arbeitgeberinnen und Arbeitgeber

Bei Arbeitnehmerinnen und Arbeitnehmern hat die Arbeitgeberin bzw. der Arbeitgeber für die Dauer des Arbeitsverhältnisses (längstens für sechs Wochen) die Entschädigung nach § 56 IfSG in voller Lohnhöhe auszuzahlen.

Die geleistete Entschädigung wird der Arbeitgeberin bzw. dem Arbeitgeber von der Senatsverwaltung für Finanzen auf Antrag erstattet, wenn ein Berliner Gesundheitsamt ein Tätigkeitsverbot bzw. eine Quarantäne ausgesprochen hat.

Voraussetzung für eine Entschädigung ist ein Verdienstausfall. Ein Verdienstausfall liegt nicht vor, wenn

- die Arbeitnehmerin bzw. der Arbeitnehmer zu Beginn des Tätigkeitsverbots bzw. der Quarantäne bereits arbeitsunfähig war oder einen sonstigen Anspruch auf Entgeltfortzahlung nach dem Gesetz über die Zahlung des Arbeitsentgelts an Feiertagen und im Krankheitsfall – Entgeltfortzahlungsgesetz (EntgFG), dem Mindesturlaubsgesetz für Arbeitnehmer – Bundesurlaubsgesetz (BUrlG), dem Gesetz zum Schutz von Müttern bei der Arbeit, in der Ausbildung und im Studium – Mutterschutzgesetz (MuSchG) oder nach § 616 Bürgerliches Gesetzbuch (BGB) hat oder

- es sich um ein Ausbildungsverhältnis handelt. Auszubildende haben nach § 19 Absatz 1 Nummer 2 Buchstabe b Berufsbildungsgesetz (BBiG) einen Anspruch auf Fortzahlung der Ausbildungsvergütung gegen die Arbeitgeberin bzw. den Arbeitgeber.

Zur Beantragung und Geltendmachung nutzen Sie bitte das hier zur Verfügung gestellte Formular.

Antrag Arbeitgeber nach IfSG

PDF-Dokument (166.8 kB) – Stand: 26. März 2020 Download

Zur Beantragung notwendige Unterlagen:

- Kopie des Arbeitsvertrages, falls ein solcher nicht schriftlich abgeschlossen wurde, Angabe des Tags des Beginns des Arbeitsverhältnisses

- Kopie der entsprechenden Vergütungsabrechnung(en) oder Bestätigung über den ausgezahlten Betrag (Nachweis über Arbeitsentgelt, abzuziehende Steuern und Beiträge zur Sozialversicherung)

- Kopie des Anordnungsbescheids und ggf. der Aufhebung des Tätigkeitsverbots bzw. der Quarantäne

Ihren Antrag mit den notwendigen Unterlagen schicken Sie bitte ausschließlich per E-Mail an: Entschaedigung@senfin.berlin.de.

Selbständige

Bei Selbständigen berechnet sich der Verdienstausfall pro Monat nach einem Zwölftel des Arbeitseinkommens (§ 15 des Vierten Buches Sozialgesetzbuch (SGB IV)). Nach den allgemeinen Gewinnermittlungsvorschriften des Einkommensteuerrechts ist der ermittelte Gewinn aus der selbständigen Tätigkeit maßgeblich. Als Nachweis dient der letzte Einkommensteuerbescheid. Darüber hinaus können Aufwendungen für die private soziale Sicherung gemäß § 58 IfSG geltend gemacht werden.

Zur Beantragung und Geltendmachung nutzen Sie bitte die das zur Verfügung gestellte Formular.

Antrag für Selbständige nach IfSG

PDF-Dokument (157.7 kB) – Stand: 25. März 2020 Download

Zur Beantragung notwendige Unterlagen:

- Kopie des letzten Einkommensteuerbescheids

- Kopie der Beitragsnachweise zur privaten Kranken-, Pflege-, Rentenversicherung

- Kopie des Anordnungsbescheids und ggf. der Aufhebung des Tätigkeitsverbots bzw. der Quarantäne

Ihren Antrag mit den notwendigen Unterlagen schicken Sie bitte ausschließlich per E-Mail an: Entschaedigung@senfin.berlin.de.

Link zur Senatsverwaltung für Finanzen

KMU-Unternehmen (10-250 Beschäftigte)

Liquiditätshilfen (Kredite)

Für Unternehmen mit mehr als 10 und unter 50 Beschäftigten gibt es keine Zuschussprogramme! Ebenso sind Existenzgründer (weniger als 3 Jahre bestehende Unternehmen) (fast) komplett ausgenommen (Ausnahme siehe unten).

Für Unternehmen, die als “klein” oder “mittelgroß” gelten. Bedeutet nach Definition:

Klein: Mehr als 10 und weniger als 50 Beschäftigte, bis 10 Mio. Jahresumsatz bzw. 10 Mio. Bilanzsumme

Mittel: 50 bis 250 Beschäftigte, max. 50 Mio. Umsatz bzw. 43 Mio. Bilanzsumme

Sitz in Berlin

Keine Existenzgründer (mind. 3 Jahre Bestand)

Umfang der Liquiditätshilfen

- Rettungsbeihilfen mit einer Laufzeit von 2 Jahren

- Darlehen bis zu 0,5 Mio. EUR, in begründeten Ausnahmefällen bis zu 2,5 Mio. EUR

- Rettungsbeihilfen bis 0,5 Mio. EUR können zinslos gewährt werden

- selbstschuldnerische Bürgschaft in Darlehenshöhe obligatorisch

Wer wird gefördert?

- Kleine und mittlere Unternehmen (KMU) gemäß KMU-Definition der EU

- mit Betriebsstätte in Berlin

Von der Förderung ausgeschlossen sind:

- Unternehmen des Steinkohlenbergbaus und der Stahlindustrie

- Unternehmen, für die spezifische Regeln für Finanzinstitute gelten

Was wird gefördert?

- kurzfristige Liquidität eines Unternehmens (z.B. Begleichung von Lieferantenverbindlichkeiten, Personalaufwendungen und Miete)

Was wird nicht gefördert?

- Finanzierung von Investitionen (z.B. Anschaffung von Maschinen)

- Bedienung anderer Kredite (Die Mittel dürfen nur nach Ausschöpfung aller anderen verfügbaren Mittel zusätzlich eingesetzt werden (Subsidiaritätsprinzip).)

- Kapazitätsaufbau

Wie wird gefördert?

- Gewährung von Rettungsbeihilfen

- Darlehen bis zu 0,5 Mio. EUR , in begründeten Ausnahmefällen bis zu 2,5 Mio. EUR

Zu welchen Konditionen?

- kurzfristige Laufzeit der Darlehen (2 Jahre)

- Rettungsbeihilfen bis 0,5 Mio EUR können zinslos gewährt werden*

- bei Rettungsbeihilfen ab 0,5 Mio. EUR berechnet die IBB einen Zinssatz in Höhe von 4% p.a. (bis auf Weiteres wegen EU-Vorgaben – Bund und Land arbeiten an der Aussetzung)

*Für den Fall, dass Sie bereits Kleinbeihilfen aus der Bundesregelung 2020 erhalten haben, müssen diese berücksichtigt und die Rettungsbeihilfe ggf. verzinslich vergeben werden.

Wie verläuft die Antragstellung?

- Um einen digitalen Antrag zu stellen, laden Sie das ausgefüllte Antragsformular sowie ergänzende Dokumente im Kundenportal hoch (s. Checkliste).

Unsere Kundenberatung beantwortet nicht nur Detailfragen zum Programm, wir unterstützen Sie auch gern bei der Antragstellung.

Was gibt es sonst noch zu beachten?

“Rettungsbeihilfen Corona” können nur gewährt werden, wenn

- der aktuelle Liquiditätsengpass in den Auswirkungen der Corona-Virus-Pandemie begründet liegt,

- die wirtschaftlich Berechtigten bzw. gesetzlichen Vertreter der Unternehmung selbstschuldnerische Bürgschaften in Darlehenshöhe übernehmen

- arbeitsmarkt- und strukturpolitische Aspekte eine positive Entscheidung rechtfertigen und

- Hausbankkredite nicht außerplanmäßig zu Lasten der Mittel aus diesem Programm zurückgeführt werden.

Ein Rechtsanspruch auf eine Förderung besteht nicht.

Downloads

- Informationen zur Antragstellung (PDF)

- Checkliste Liquiditätshilfen – Rettungsbeihilfen (PDF)

- Bundesrahmenregelung (PDF)

FAQs übernommen von IBB Berlin.

Unternehmen, die weniger als 3 Jahre bestehen

Die Liquiditätskreditprogramme sind nur für Unternehmen zugänglich, die länger als 3 Jahre bestehen. Für Unternehmen, die dies nicht erfüllen, gibt es ein Programm bei der KfW:

ERP-Gründerkredit – Universell

Infos der KfW dazu:

Auch wenn Ihr Unternehmen weniger als 3 Jahre am Markt aktiv ist bzw. noch keine zwei Jahresabschlüsse vorlegen kann, können kleine und mittlere Unternehmen (074) sowie große Unternehmen (073) einen ERP-Gründerkredit – Universell für Investitionen und Betriebsmittel beantragen.

Voraussetzung: Ihre Bank oder Sparkasse trägt das volle Risiko.

Hinweis: Eine Alternative kann der ERP-Gründerkredit – Startgeld sein. Mit diesem Kredit erhalten Sie bis zu 30.000 Euro für Betriebsmittel – mit bis zu 80 % Risikoübernahme durch die KfW.

Wenn Ihr Unternehmen mindestens 3 Jahre am Markt aktiv ist bzw. zwei Jahresabschlüsse vorweisen kann, können Sie einen Kredit für Investitionen und Betriebsmittel beantragen. Dabei übernimmt die KfW einen Teil des Risikos Ihrer Bank. Das erhöht Ihre Chance, eine Kreditzusage zu erhalten.

- Für große Unternehmen (075) bis zu 80 % Risikoübernahme

- Für kleine und mittlere Unternehmen (076) bis zu 90 % Risikoübernahme

Sie können je Unternehmensgruppe bis zu 1 Mrd. Euro beantragen. Der Kredithöchstbetrag ist begrenzt auf

- 25 % des Jahresumsatzes 2019 oder

- das doppelte der Lohnkosten von 2019 oder

- den aktuellen Finanzierungsbedarf für die nächsten 18 Monate bei kleinen und mittleren Unternehmen bzw. 12 Monate bei großen Unternehmen oder

- 50% der Gesamtverschuldung Ihres Unternehmens bei Krediten über 25 Mio. Euro.

Alternativ: ERP-Gründerkredit – Startgeld

Das Wichtigste in Kürze

- Bis 100.000 €

- Ab 1,56 % p.a. effektiver Jahreszins

- Finanzierung von Investitionen und laufenden Kosten

- Existenzgründung und Festigung im Neben- oder Vollerwerb bis zu 5 Jahre nach Gründung

- Leichter Kreditzugang: KfW übernimmt 80% des Kreditrisikos

- Kein Eigenkapital erforderlich

z.B. für

Betriebsmittel

- liquide Mittel

- Personalkosten

- Mieten

- Aufwendungen für Marketingmaßnahmen

- Messeteilnahme

- Beratungskosten

Mit dem ERP-Gründerkredit – StartGeld fördern wir:

- Existenzgründer, auch Freiberufler

- Unternehmensnachfolger

- junge Unternehmen

- kleine Unternehmen

Sie erhalten die Förderung, wenn Sie:

- ein Unternehmen gründen

- ein junges Unternehmen festigen möchten (bis zu 5 Jahre nach Aufnahme der Geschäftstätigkeit)

- sich als Geschäftsführer an einem Unternehmen beteiligen

- ein Unternehmen im Rahmen einer Unternehmensnachfolge übernehmen

- ein Unternehmen im Haupterwerb oder vorläufig im Nebenerwerb führen möchten

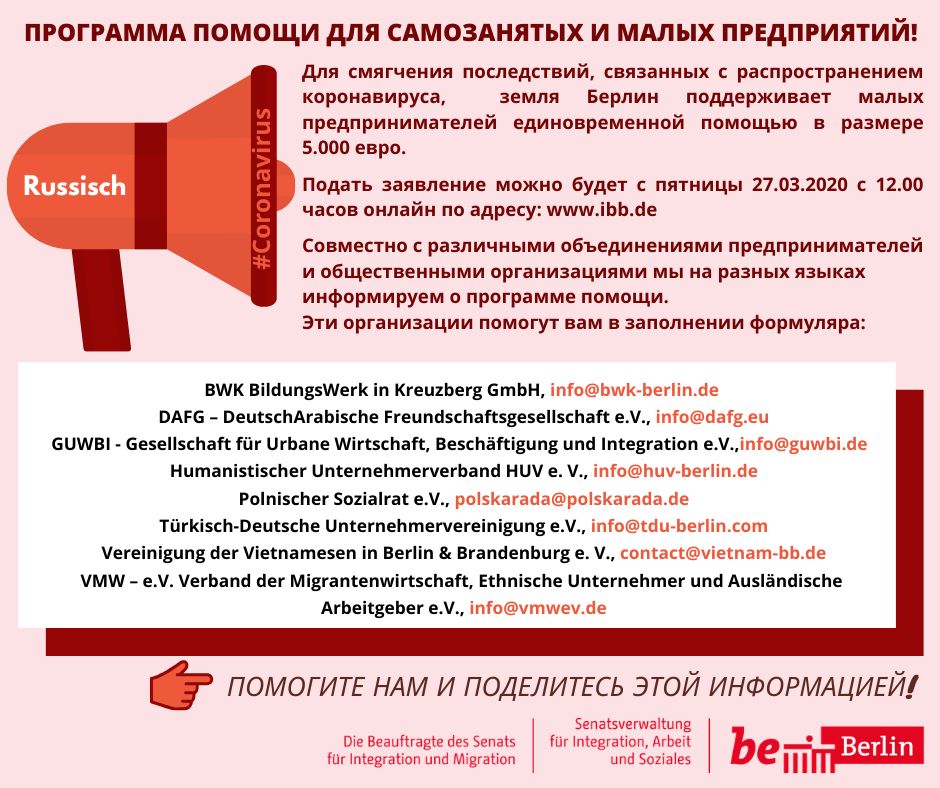

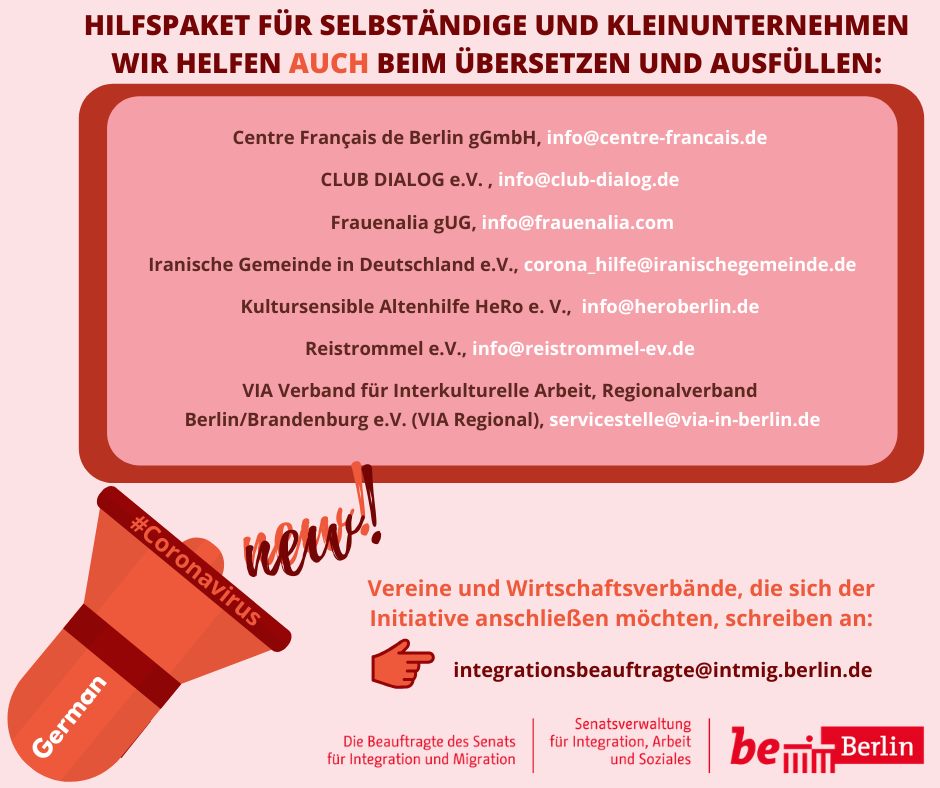

Fremdsprachliche Infos und Beratung

Über das Willkommenszentrum Berlin wurden Infos zu den Soforthilfen in einigen Sprachen erstellt. Gleichzeitig gibt es ebenso fremdsprachliche Hilfen beim Beantragen: